转自:北京日报客户端

券商领域再迎重磅重组。

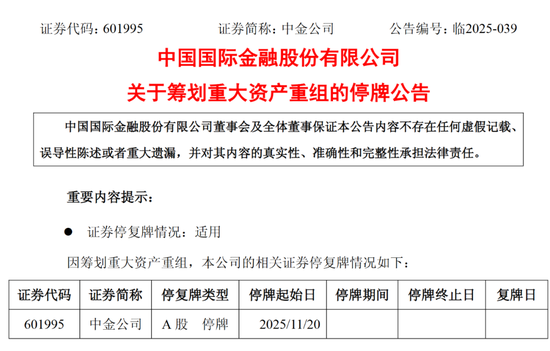

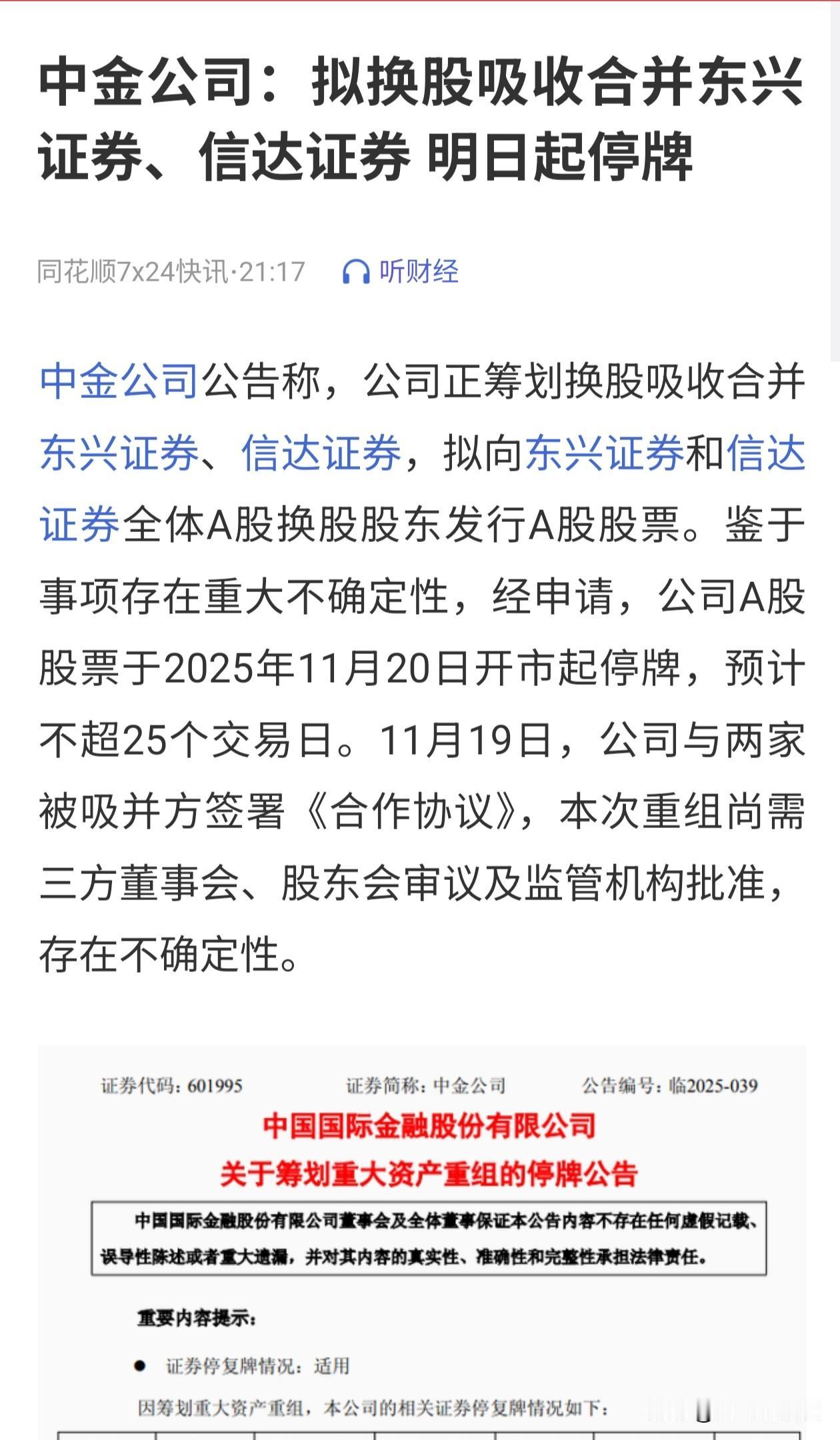

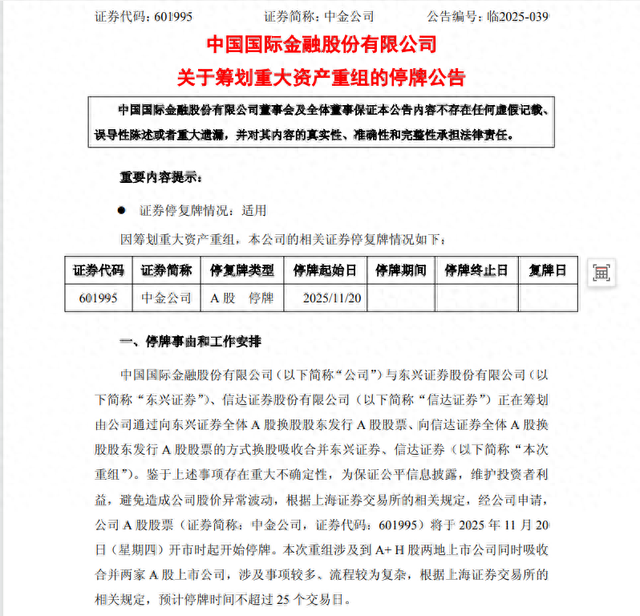

11月19日晚,中金公司、东兴证券、信达证券发布《关于筹划重大资产重组的停牌公告》,三家公司正在筹划重大资产重组。具体方式为,中金公司将通过向东兴证券、信达证券全体A股换股股东发行A股股票的方式,换股吸收合并东兴证券、信达证券。

上市公司公告截图

专业人士表示,本次重组有助于加快建设一流投资银行,支持金融市场改革与证券行业高质量发展。

2023年中央金融工作会议精神及2024年新“国九条”,明确提出要培育一流投资银行和投资机构。新“国九条”及证监会《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》指出,将支持头部机构通过并购重组、组织创新等方式提升核心竞争力,到2035年形成2至3家具备国际竞争力的投资银行和投资机构。

三家证券公司整合,将通过有效整合资源、优化布局,推动机构更聚焦于服务国家战略与实体经济的主责主业。同时,也有利于构建资本实力更强、专业能力更完备、风控体系更稳健的综合金融服务平台。

此次重组的三家券商各具特色。中金公司在投资银行领域持续保持领先优势,近年完成多个大型IPO市场标杆项目。在国际化业务领域,中金公司通过全球布局和多年积累,在中资企业境外业务已具备一定的国际竞争能力,境外业务收入占比稳定在20%以上,保持行业领先。

今年前三季度,中金公司实现营业收入207.6亿元,同比增长约54%;归母净利润65.7亿元,同比增长130%,增长势头强劲。截至2025年9月末,归母净资产为1155亿元。

东兴证券成立于2008年5月,业务涵盖财富管理、投资交易、投资银行、资产管理、期货等。2025年前三季度,东兴证券实现营业收入36.1亿元,归母净利润16.0亿元,同比增长70%。截至2025年9月末,归母净资产为296亿元。

信达证券成立于2007年9月,在破产重整等特殊资产投行领域优势突出,同时财富管理转型成效显著、债券承销实力较强,注重金融科技投入,多业务协同发展。2025年前三季度,信达证券实现营业总收入30.2亿元,同比增长28%;归母净利润13.5亿元,同比增长53%。截至2025年9月末,归母净资产为264亿元。

专业人士表示,三家券商并购重组蓄力,潜在价值释放将打开发展新空间。

截至9月末,中金公司净资本规模460亿元。东兴证券和信达证券以零售经纪和自营业务为主,资本金较为充裕。根据11月19日收盘价,东兴证券和信达证券两家公司市值合计超1000亿。截至2024年末,东兴证券设有92家分支机构,信达证券设有104家分支机构,分别深耕福建和辽宁区域。本次合并后,根据截至2024年末数据统计,三家券商营业部合计数量位居行业第三。

中金公司的业务优势和特色与另两家证券公司形成天然互补。东兴证券和信达证券在网络、客户及资本金资源的深厚积累将与中金公司的综合投行、专业投资、跨境交易服务、财富管理等专业能力发挥互补优势。